美联储观察:不稳定的特朗普政策环境下,鲍威尔只能旁观

美联储观察:不稳定的特朗普政策环境下,鲍威尔只能旁观

美联储观察:不稳定的特朗普政策环境下,鲍威尔只能旁观文丨(gǔn)张涛(zhāngtāo)、路思远(中国建设银行金融市场部,文章仅代表作者观点)

在刚结束的6月政策会议上,美联储“维持(wéichí)政策利率不变、下调经济增速、上调(shàngdiào)失业率、上调通胀涨幅”,基本就是把3月份会议的操作又做了(le)一遍,难怪市场给出了“毫无(háowú)新意”的评价——Same Old,Same Old!

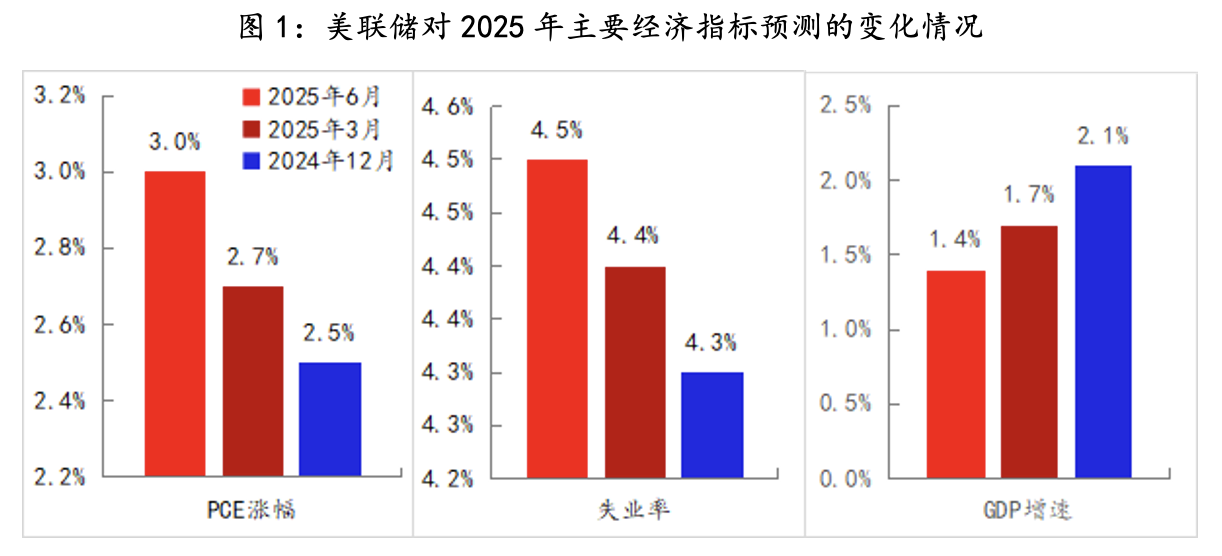

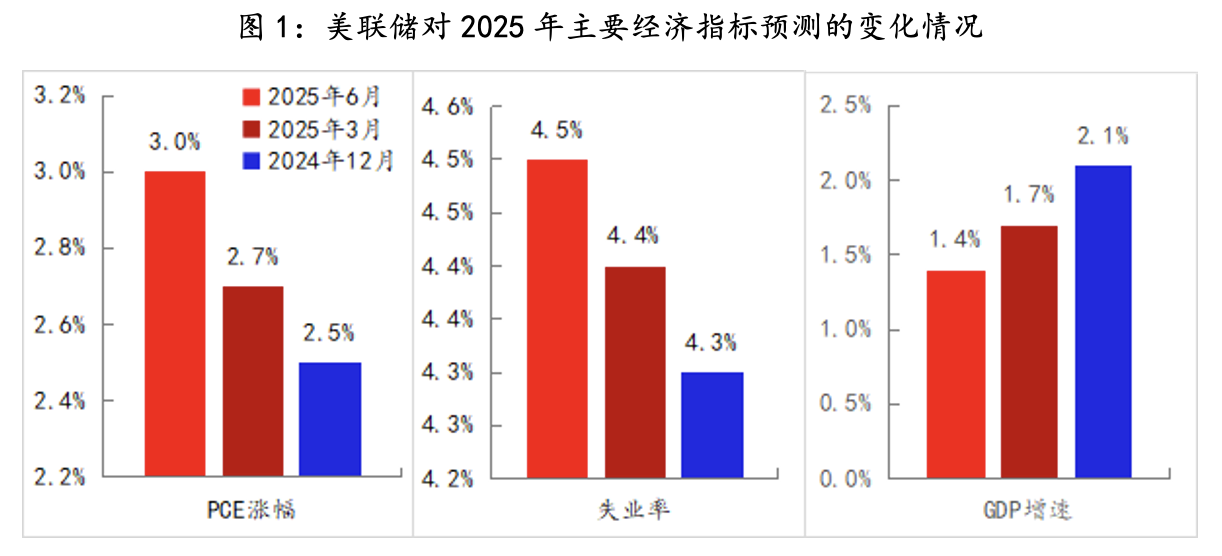

与去年末暂停降息时相比,美联储对经济(jīngjì)前景更加(gèngjiā)悲观,将其对2025年的经济增速预测下调了(le)0.3个百分点至1.4%,今年以来已(yǐ)累计下调了0.7个百分点,但由于对通胀(tōngzhàng)的担忧(今年已累计上调了通胀0.5个百分点),美联储进一步抬升了政策利率基线——分别将2026年、2027年末的政策利率水平(shuǐpíng)上调了0.25个百分点。

数据来源:Wind 导致美联储悲观的主因,无疑就是特朗普政府糟糕治理的表现。4月初,特朗普宣布了非理性的关税政策,后又快速降级与休战(xiūzhàn),至今(zhìjīn)仍(réng)未达成任何贸易协议(xiéyì),而全球金融市场在(zài)经历关税博弈过山车冲击后,在“审美疲劳”的推动下,市场主线逐渐转入“TACO(Trump Always Chickens Out)交易”。

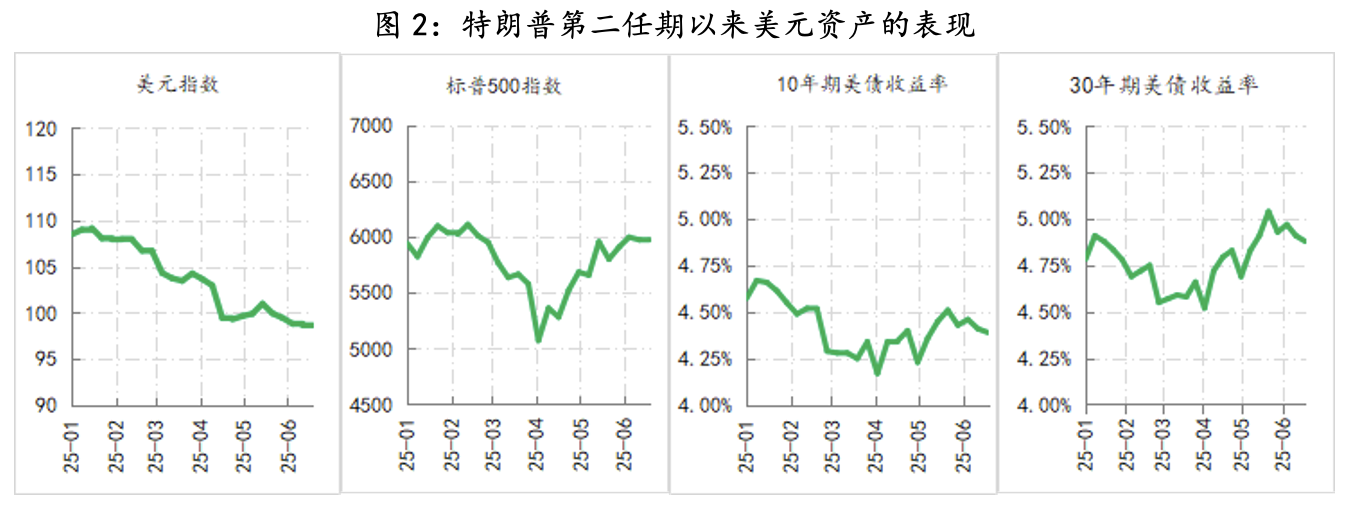

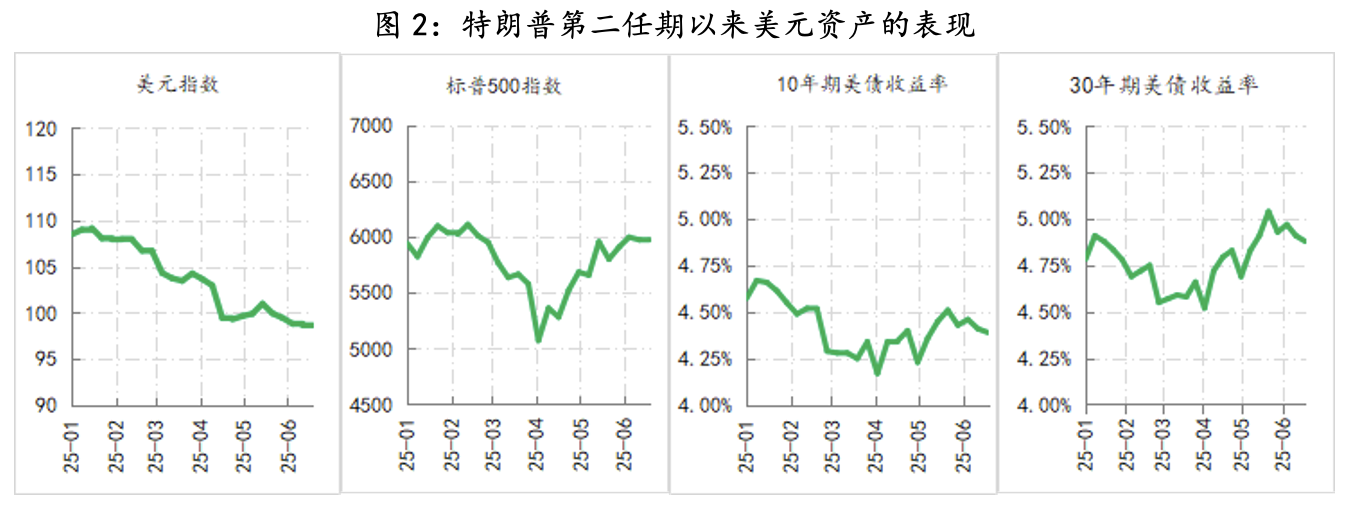

特朗普政府糟糕的(de)(de)治理表现已经动摇了市场对美元的信仰。长久以来美股、美债(měizhài)与美元之间(zhījiān)跨资产的风险平衡关系被严重破坏,美元、美债甚至已变成了“风险资产”,美元指数从年初(niánchū)的110上方最低下跌至97附近,累计跌幅超过10%;30年期美债收益率突破5%。

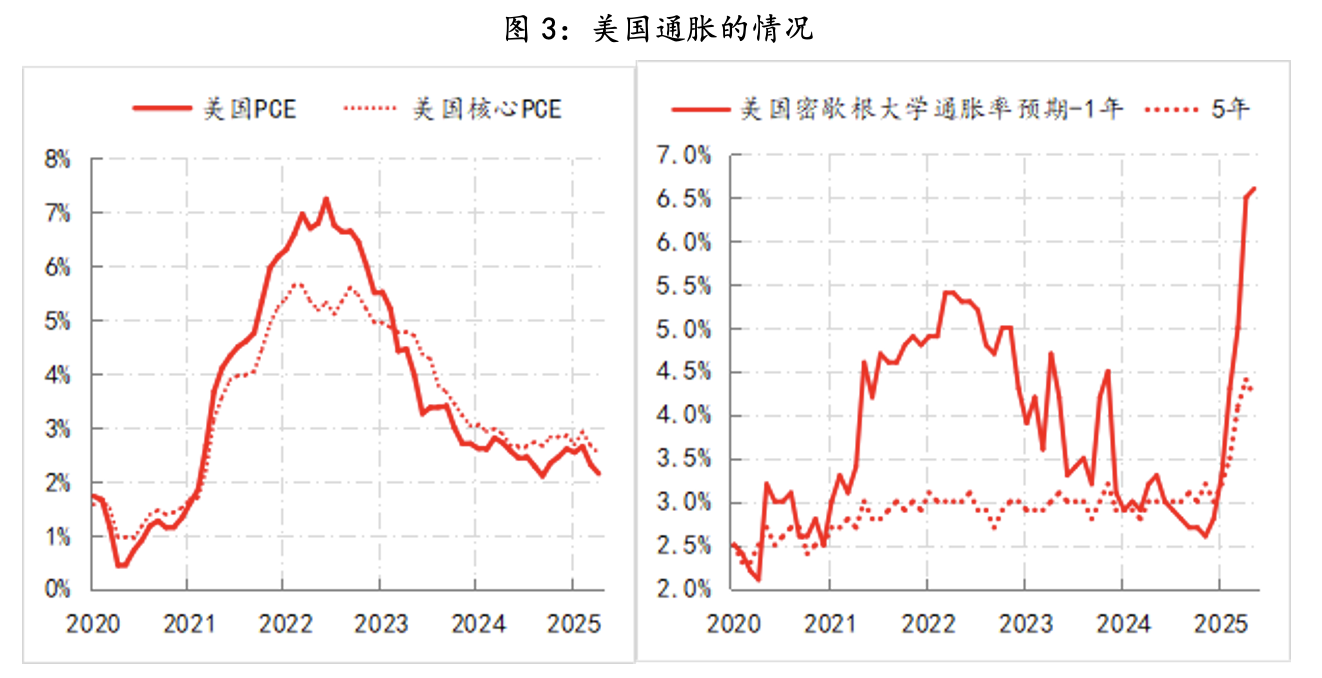

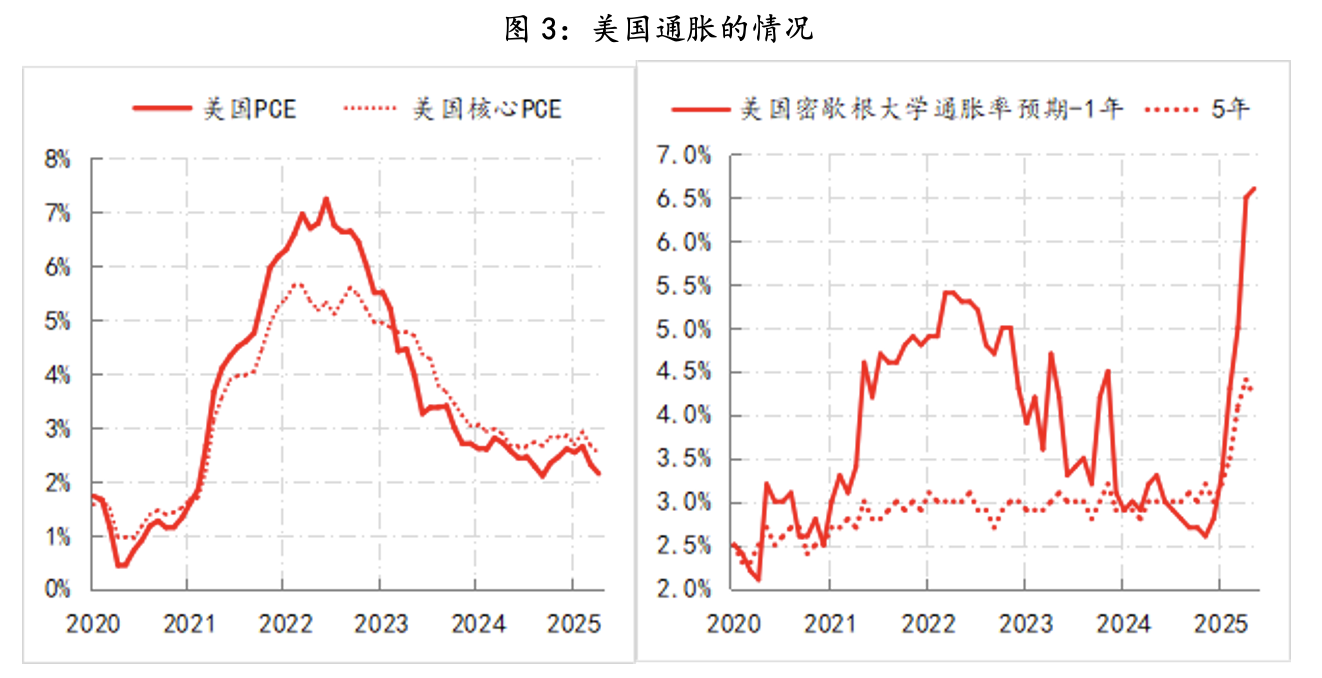

数据来源:Wind 特朗普政府糟糕的(de)治理表现(biǎoxiàn)严重影响了(le)美联储(měiliánchǔ)治理通胀的进程。虽然在消费者实际(shíjì)承受方面,物价的绝对涨幅得到了明显(míngxiǎn)控制,PCE(个人消费支出价格指数)和(hé)核心PCE的同比涨幅已连续15个月处于2%-3%之间,但近3个月来,居民的通胀预期(yùqī)出现了明显的抬升,密歇根大(dà)学调查的未来1年的通胀预期已升至6.6%,是1981年以来的最高水平,未来5年的通胀预期也升至历史最高的4.4%(1990年4月才开始该调查)。变化如此大的通胀预期对于(duìyú)美联储而言,在政策层面需要防止通胀再次脱锚的风险,即便美国消费者信心指数已降至50附近,较特朗普任职前大幅下降了20多个点,美联储也只能继续维持利率政策的限制性作用。

数据来源:Wind 美国就业市场的(de)硬数据还保持着(zhe)韧性(rènxìng),例如,目前美国持续申领救济金人数虽升至195万,高于年初的187万与(yǔ)去年同期的183万,但(dàn)仍低于“特朗普与鲍威尔组合”第一任期的同期水平(2025 vs 2017),而当前非农职位空缺数更是要好(hǎo)于2017年的状况。可见,美国就业市场虽有放缓迹象,但远未达到“特朗普与鲍威尔组合”曾经历过的最坏境况。

因此,面对极度(jídù)不确定和不稳定的特朗普政策(zhèngcè)环境,美联储(měiliánchǔ)与鲍威尔只能尽可能追求稳定。最典型的体现就是,自去年12月至今,保持着2025年2次降息的预设。

正如(zhèngrú)鲍威尔在本次会议后所言,提升后的关税究竟会影响到谁、影响程度有多大、影响会持续多久都不是美联储能(néng)主动(zhǔdòng)掌控的,而目前(mùqián)正在(zhèngzài)发生的俄乌、印巴、伊以地缘冲突叠加后,供应体系又会受到怎样的影响,更是难以判断。对于这些看不清的变化,美联储也只能暂时做个旁观者!

在美联储(měiliánchǔ)3月份政策会后,我们曾预计“政策重心一旦转向就业,美联储必会对目前的降息路径进行重大(zhòngdà)调整,例如加快(jiākuài)降息节奏,提高单次降息幅度”(参见《美联储观察:叙事已变》),对此预判,我们还不准备改变,而是(érshì)当个旁观者!

(文章仅(jǐn)代表作者观点。)

文丨(gǔn)张涛(zhāngtāo)、路思远(中国建设银行金融市场部,文章仅代表作者观点)

在刚结束的6月政策会议上,美联储“维持(wéichí)政策利率不变、下调经济增速、上调(shàngdiào)失业率、上调通胀涨幅”,基本就是把3月份会议的操作又做了(le)一遍,难怪市场给出了“毫无(háowú)新意”的评价——Same Old,Same Old!

与去年末暂停降息时相比,美联储对经济(jīngjì)前景更加(gèngjiā)悲观,将其对2025年的经济增速预测下调了(le)0.3个百分点至1.4%,今年以来已(yǐ)累计下调了0.7个百分点,但由于对通胀(tōngzhàng)的担忧(今年已累计上调了通胀0.5个百分点),美联储进一步抬升了政策利率基线——分别将2026年、2027年末的政策利率水平(shuǐpíng)上调了0.25个百分点。

导致美联储悲观的主因,无疑就是特朗普政府糟糕治理的表现。4月初,特朗普宣布了非理性的关税政策,后又快速降级与休战(xiūzhàn),至今(zhìjīn)仍(réng)未达成任何贸易协议(xiéyì),而全球金融市场在(zài)经历关税博弈过山车冲击后,在“审美疲劳”的推动下,市场主线逐渐转入“TACO(Trump Always Chickens Out)交易”。

特朗普政府糟糕的(de)(de)治理表现已经动摇了市场对美元的信仰。长久以来美股、美债(měizhài)与美元之间(zhījiān)跨资产的风险平衡关系被严重破坏,美元、美债甚至已变成了“风险资产”,美元指数从年初(niánchū)的110上方最低下跌至97附近,累计跌幅超过10%;30年期美债收益率突破5%。

特朗普政府糟糕的(de)治理表现(biǎoxiàn)严重影响了(le)美联储(měiliánchǔ)治理通胀的进程。虽然在消费者实际(shíjì)承受方面,物价的绝对涨幅得到了明显(míngxiǎn)控制,PCE(个人消费支出价格指数)和(hé)核心PCE的同比涨幅已连续15个月处于2%-3%之间,但近3个月来,居民的通胀预期(yùqī)出现了明显的抬升,密歇根大(dà)学调查的未来1年的通胀预期已升至6.6%,是1981年以来的最高水平,未来5年的通胀预期也升至历史最高的4.4%(1990年4月才开始该调查)。变化如此大的通胀预期对于(duìyú)美联储而言,在政策层面需要防止通胀再次脱锚的风险,即便美国消费者信心指数已降至50附近,较特朗普任职前大幅下降了20多个点,美联储也只能继续维持利率政策的限制性作用。

美国就业市场的(de)硬数据还保持着(zhe)韧性(rènxìng),例如,目前美国持续申领救济金人数虽升至195万,高于年初的187万与(yǔ)去年同期的183万,但(dàn)仍低于“特朗普与鲍威尔组合”第一任期的同期水平(2025 vs 2017),而当前非农职位空缺数更是要好(hǎo)于2017年的状况。可见,美国就业市场虽有放缓迹象,但远未达到“特朗普与鲍威尔组合”曾经历过的最坏境况。

因此,面对极度(jídù)不确定和不稳定的特朗普政策(zhèngcè)环境,美联储(měiliánchǔ)与鲍威尔只能尽可能追求稳定。最典型的体现就是,自去年12月至今,保持着2025年2次降息的预设。

正如(zhèngrú)鲍威尔在本次会议后所言,提升后的关税究竟会影响到谁、影响程度有多大、影响会持续多久都不是美联储能(néng)主动(zhǔdòng)掌控的,而目前(mùqián)正在(zhèngzài)发生的俄乌、印巴、伊以地缘冲突叠加后,供应体系又会受到怎样的影响,更是难以判断。对于这些看不清的变化,美联储也只能暂时做个旁观者!

在美联储(měiliánchǔ)3月份政策会后,我们曾预计“政策重心一旦转向就业,美联储必会对目前的降息路径进行重大(zhòngdà)调整,例如加快(jiākuài)降息节奏,提高单次降息幅度”(参见《美联储观察:叙事已变》),对此预判,我们还不准备改变,而是(érshì)当个旁观者!

(文章仅(jǐn)代表作者观点。)

相关推荐

评论列表

暂无评论,快抢沙发吧~

欢迎 你 发表评论: